Ce que doit à ses consœurs une banque centrale qui quitte l’euro : La prime de sortie – Vincent BROUSSEAU

J’ai eu récemment l’occasion de présenter une conférence dans quelques villes du Midi de la France. J’y donnais en particulier le calcul de la « prime de sortie » dont la banque centrale d’un pays quittant l’euro se trouve redevable envers ses ex-consoeurs.

Le hasard a voulu que quelques jours plus tard le président de la Bundesbank s’exprimât sur le même sujet, dans le cas spécifique de la Grèce, et redonnât ce même calcul. Mis à part le fait que ses données étaient plus à jour que les miennes, la concordance était complète. En somme, ce que je disais a été confirmé par une autorité tout à fait indépendante de l’UPR, et peu suspecte de mal comprendre le sujet.

Il n’est pas inutile de le souligner car, depuis le début de la crise de l’euro et particulièrement dans les jours qui ont précédé l’accord grec, plusieurs idées fausses sur cette question ont circulé dans la presse et sur le Net. La conséquence est qu’un débat, déjà compliqué par nature, s’en trouve encore obscurci.

Le présent dossier a pour but, d’une part, de présenter de manière accessible aux non-spécialistes le calcul correct, et d’autre part, d’expliquer quelles erreurs circulent à ce sujet et pourquoi ce sont des erreurs. Il sera donc plus technique qu’il n’est d’usage, et j’en demande pardon d’avance au lecteur ; il sera également un peu plus long.

Cependant, je sens la nécessité d’une exposition claire et précise de ce qu’est cette « prime de sortie ». Depuis un an, j’ai eu à ce sujet beaucoup de questions émanant d’adhérents de l’UPR ou d’internautes, et plusieurs d’ailleurs m’avaient suggéré de faire un article expliquant ces choses. C’est ce dont je vais tenter de m’acquitter aujourd’hui.

L’itinéraire auquel je convie le lecteur est donc le suivant :

- premièrement, on exposera le calcul de la prime de sortie, en entrant assez dans les détails (I) ;

- deuxièmement, on appliquera ce calcul au cas grec (II) ;

- troisièmement, on listera les (principales) erreurs et incompréhensions qui circulent à ce sujet (III) ;

- quatrièmement, on s’occupera de l’origine du problème, de ses conséquences probables (IV) ;

- et cinquièmement des leçons qu’il conviendrait d’en tirer (V),

I – CALCUL DE LA PRIME DE SORTIE

Tout d’abord, qu’entendre par « prime de sortie » ? Il s’agit de la dette (en général) ou de la créance (plus rarement), de la banque centrale du pays sortant envers les banques centrales des pays restants dans l’eurozone. Il ne s’agit donc pas des dettes du gouvernement sortant, qui sont autre chose – et, comme on le sait, atteignent dans le cas de la Grèce des montants très élevés. Nous nous intéressons ici uniquement au cas des dettes de banque centrale à banque centrale, lesquelles peuvent aussi atteindre des montants très élevés, et notamment dans le cas, encore, de la Grèce.

Qu’est-ce qui va constituer cette prime de sortie ? Le principe est simple : il s’agit (pour l’essentiel) des euros qui auront été mis en circulation par la banque centrale du sortant pendant son temps de présence dans l’euro ET qui échappent à la redénomination en nouvelle monnaie nationale. Il y a deux possibilités d’y échapper : les retraits de liquides, puisque les billets retirés peuvent être thésaurisés ou envoyés à l’étranger, et les virements bancaires faits en direction de l’étranger, via le système TARGET 2. Donc, en somme, les billets et les Targets.

Bien qu’existent aussi d’autres composantes plus techniques de la prime de sortie, qui sont liées par exemple au FMI ou à la participation au capital de la BCE, elles sont négligeables devant ces deux gros postes que sont les billets et les Targets, et n’ont pas d’impact sur l’ordre de grandeur de la prime de sortie. Par conséquent, nous les négligerons et poserons comme principe, dans la suite de cet article, que la prime se décompose en billets et Targets.

I.1 – Le cas des billets

Considérons d’abord le cas des billets, qui est le plus difficile.

Une banque centrale met en circulation des billets « à ses guichets », ce qui peut vouloir dire aussi qu’elle livre aux banques commerciales de quoi remplir leurs distributeurs de billets. Mais elle en retire aussi de la circulation. Ce qui compte est le solde net. Hormis le cas d’union monétaire, ce solde net est bien sûr toujours positif ; dans le cas de l’union monétaire, il peut se produire – pour de brèves périodes et pour de petits pays voisins d’un plus grand – qu’il soit négatif. Ce n’est bien entendu pas le cas de la Grèce, sujette à une fuite des capitaux, et qui a mis en circulation, en net, une cinquantaine de milliards d’euros en billets – au moment où j’écris.

Nous appellerons ce solde net les « billets physiques », et c’est lui qui est la cause et l’origine de la composante due aux billets de la prime de sortie, puisque les billets en circulation ne peuvent être repris de force et qu’il n’est pas possible de les « démonétiser à distance » :

- d’une part pour des raisons pratiques, car comment pourrait-on traquer tous les billets identifiés comme émis par le pays sortant chez tous les commerçants et ménages du monde ?

- et d’autre part car ce serait contraire aux textes en vigueur [1].

Par conséquent, les billets euro échappent à la redénomination en monnaie nationale.

Pourquoi introduire l’expression spéciale de « billets physiques » ? C’est que dans la nomenclature et dans le vocabulaire de la BCE, « billets » tout court est déjà pris et désigne quelque chose de différent. Cette habitude malencontreuse est responsable des erreurs de raisonnement que je mentionnais plus haut, la plupart des gens, peu au fait de cette subtilité, ayant tendance à faire la confusion entre les billets au sens de la BCE et les billets physiques.

La BCE désigne en effet par « billets » le stock qui donne lieu au seigneuriage [2]. perçu par la banque. Or, dans la zone euro, les bénéfices du seigneuriage sont mutualisés, c’est-à-dire qu’une banque centrale ne percevra pas le seigneuriage sur les billets qu’elle a mis elle-même en circulation, mais sur une proportion fixe du total.

C’est ainsi que la BCE, qui ne met rien en circulation, perçoit 8% du seigneuriage, et que les banques centrales de Belgique, Portugal ou Autriche, lorsqu’il leur arrive d’avoir retiré davantage de billets de la circulation qu’elles n’en ont mis en circulation, perçoivent néanmoins un seigneuriage positif au lieu de devoir en repayer. Ce sont là des accords qui ne sont pas nécessairement injustifiés, mais qui ont eu cette conséquence malheureuse que le terme « billets » employé par la BCE ne désigne pas ce à quoi on s’attendrait normalement, et qui est ce qu’une banque centrale donnée met en circulation, les « billets physiques ».

La différence entre « billets » et « billets physiques » peut être positive ou négative. Elle est bien évidemment comptabilisée par la BCE et les banques centrales nationales, selon un code homogène pour tous. Il va falloir détailler ce code.

Clarifions tout d’abord des questions de langage :

- les « billets » (tout court) ou billets donnant lieu au seigneuriage sont rendus dans le langage BCE (langage toujours en anglo-américain) par le sobre mot de « banknotes », et dans les bilans formalisés en style BCE par « Banknotes in circulation » ; d’autres textes en anglais n’émanant pas de l’Eurosystème utilisent parfois l’expression « statutory banknotes ».

- les « billets physiques », pour leur part, sont parfois rendus dans des textes non-BCE par l’expression « banknotes in circulation ». Il est donc essentiel, lorsqu’on lit un texte, de bien s’assurer du sens des termes employés, ce qu’on pourra faire en s’aidant du contexte ou (comme nous le ferons ci-dessous) en examinant la valeur numérique du stock correspondant à une date donnée, ce qui permet souvent de lever toute ambiguïté.

Après ces questions de langage général, voyons le vocabulaire des bilans à la façon BCE.

La part de billets donnant lieu au seigneuriage, – « billets » tout court donc -, est comptabilisée au passif du bilan de la banque centrale sous l’intitulé trompeur de « Banknotes in circulation » et avec le code L010.

Si les billets physiques excèdent ce montant, la différence est comptabilisée au passif du bilan de la banque centrale sous l’intitulé ésotérique de « Liabilities related to other operational requirements within the Eurosystem » et avec le code L104.

Si les billets physiques sont inférieurs à ce montant, ce qui arrive notamment s’ils sont nuls (BCE) ou négatifs, la différence est comptabilisée à l’actif du bilan de la banque centrale sous l’intitulé non moins ésotérique de « Claims related to other operational requirements within the Eurosystem » et avec le code A095.

On a donc, pour toute banque centrale nationale, soit un L104 nul soit un A095 nul, de sorte que les billets physiques, que nous noterons les BP, sont toujours donnés par la formule :

BP = L010 + L104 – A095.

Faisons ici deux remarques :

premièrement, la somme sur toutes les banques centrales des billets physiques étant égale à celle des billets seigneuriage, il en résulte que la somme des L104 est nécessairement égale à celle des A095 ;

deuxièmement, les billets physiques n’apparaissent jamais en tant que tel dans les bilans ainsi codés, ce qui rend leur lecture passablement cryptique, et à peu près impossible pour le non-initié.

Il convient maintenant d’examiner ce que sont juridiquement tous ces L010, L104 et A095, avant un « exit » et après un « exit ».

Les L104 sont des dettes à vue (i.e. sans maturité, immédiatement exigibles) des banques centrales nationales envers le reste de l’Eurosystème, tandis que les A095 sont des avoirs à vue. Avant un exit, ils sont toujours reportés automatiquement d’un jour sur l’autre. Lors d’un exit, leur exigibilité s’applique, en principe, immédiatement. Le report ne peut plus avoir lieu.

Les L010 sont des quotes-parts de la dette globale de l’Eurosystème envers les porteurs de billets. Lors d’un exit, la banque centrale sortante cesse d’être redevable de quoi que ce soit aux porteurs de billets euro, tandis que les quotes-parts des autres augmentent en proportion : il faut par conséquent une compensation. Cette compensation est que le L010 devient une dette immédiatement exigible (et en euros) de la banque centrale sortante envers les banques centrales restantes.

Il en résulte qu’après un exit, les trois termes L010, L104 et A095 sont à vue et en euros, et par conséquent que la banque centrale sortante doit aux autres, au titre des billets euro, exactement le résultat de la formule :

L010 + L104 – A095

ce qui était l’expression trouvée ci-dessus pour les billets physiques.

On retrouve donc, tous calculs faits, ce principe que j’énonçais au début : ce qui devient une dette de sortie est ce qui échappe à la redénomination en devise nationale. Pour la composante « billets », il s’agit donc des billets mis en circulation avant sa sortie par la sortante, donc des billets physiques.

Ainsi donc, si le système est assez cryptique, il n’en est pas moins complètement cohérent. S’il utilise des expressions abstruses et des codes incompréhensibles, il n’en est pas moins – et c’est heureux ! -, exempt de contradictions internes sur les plans arithmétique et logique.

On pourrait penser que le côté cryptique résulte de la volonté délibérée de protéger la connaissance sacrée du vil profane et du non-initié. J’ai, à ce sujet, une théorie un peu différente. Le choix de ce vocabulaire tordu et trompeur parait moins tordu et trompeur dans le cas où l’on croit à 100% à la pérennité de l’union monétaire. Sous cette hypothèse, la confusion entre billets en circulation et billets donnant lieu au seigneuriage n’a d’importance qu’au niveau d’une banque centrale isolée et n’en a pas au niveau de l’ensemble qu’est l’Eurosystème.

Au fond, ce choix de vocabulaire a constitué une sorte de conjuration magique, pour que la notion de billets physiques d’une banque centrale individuelle n’ait pas et n’acquière jamais d’importance, l’euro étant créé pour toujours. Si c’est le cas, force est de reconnaître que cette conjuration magique a manqué son effet… mais n’a pas manqué de créer des problèmes de compréhension et de communication lorsqu’il a fallu, bien concrètement, s’occuper des premiers exits, dans la presse et dans la communication politique des uns et des autres.

I.2 – Le cas des Targets

Nous pouvons maintenant passer au cas des Targets.

Il est heureusement plus simple. Là encore, les dettes ou créances entre banques centrales résultant des virements bancaires transfrontaliers sont rangés dans des termes en A et en L, un créditeur ayant un A positif et un L nul, un débiteur ayant un A nul et un L positif. Les sommes de tous ces A doivent encore être égales aux sommes de tous ces L, puisque toutes ces dettes et créances sont internes à l’Eurosystème. Il s’agit toujours de dettes et créances à vue. Avant un exit, ils sont toujours reportés automatiquement d’un jour sur l’autre. Lors d’un exit, leur exigibilité immédiate s’applique.

Les codes sont ici L103 et A094, de sorte que la composante de la prime de sortie liée aux Targets s’écrit par la formule :

L103 – A094

Nous sommes donc en mesure d’exprimer la prime de sortie PS d’un pays, c’est-à-dire ce que doit la banque centrale sortante aux restantes, par la formule :

PS = L010 + L104 – A095 + L103 – A094

étant entendu que la prime est ce qu’il faut payer en sortant, et donc que les dettes sont comptées positivement et les créances négativement.

II – LE CAS GREC

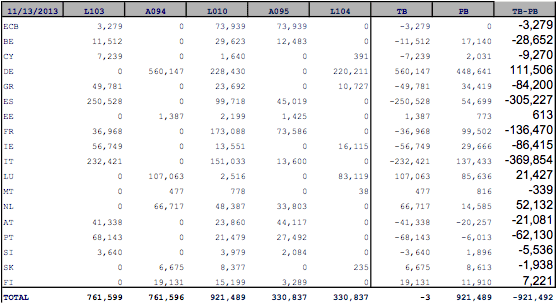

J’ai présenté dans mes conférences un tableau des primes de sorties ainsi calculées. Elles l’étaient sur la base de chiffres de novembre 2013. Ce tableau, que je reproduis ici, apparaît sur la vidéo de la conférence présentée à Castres , vers la fin (à 1 :52 :00).

Sur ce tableau, la colonne TB-PB (créances Target moins billets physiques) désigne ce que le sortant doit recevoir en sortant, donc c’est l’opposé de la prime de sortie telle que définie par la formule précédente (le signe est changé). La prime de sortie de la Grèce est ici de 84,2 milliards. Comme j’étais au fait de chiffres plus récents, j’ai dit (1 :53 :30) que la prime de sortie de la Grèce était de 140 milliards. Selon les chiffres plus récents encore divulgués par le président de la Bundesbank Jens Weidmann, chiffres reportés dans un article du Handelsblatt du 5 juillet, elle est de 160 milliards, soit 50 milliards pour la composante en billets et 110 milliards pour la composante Target.

Examinons le texte de l’article donné en lien. Il y est dit : « Im Falle eines Euro-Austritts drohten jedoch viel größere Verluste. So habe Griechenland Verbindlichkeiten im internen Verrechnungssystem der Euro-Notenbanken Target von rund 110 Mrd. Euro. Einen Teil der Summe müsste die EZB wohl abschreiben. Ähnlich wäre dies bei den von der Bank of Greece ausgegeben Euro-Banknoten in Höhe von etwa 50 Mrd. Euro. »

Ce qui signifie en français :

« Dans le cas d’une sortie [de la Grèce], des pertes bien plus importantes menacent. Les dettes Target de la Grèce s’élèvent à juste 110 milliards d’euros. La BCE [comprendre : l’Eurosystème] devra sans doute renoncer à une partie de ce montant. Similairement, le montant des billets mis en circulation par la Banque de Grèce est à hauteur d’environ 50 milliards.»

Ce texte fait état de ce que le Handelsblatt a appris, via des « cercles gouvernementaux », de la présentation faite par Weidmann à son gouvernement, et non de quelque chose que Weidmann aurait directement dit au journal, ni de quelque chose qui serait l’opinion du journal lui‑même. Comme le message est assez simple, nous pouvons raisonnablement supposer qu’il n’a pas été déformé entre les propos tenus à Berlin et les quelques paragraphes publiés par le Handelsblatt.

Jean Weidmann, président de la Bundesbank, banque centrale allemande

Jean Weidmann, président de la Bundesbank, banque centrale allemande

Ce que je veux examiner ici, c’est comment Weidmann calcule la prime de sortie.

Si mon lecteur m’a suivi jusqu’ici, il sait qu’il faut se méfier du mot « billets » dans ce genre de contexte. Les 50 milliards dont parle le président de la Bundesbank sont-ils bien vraiment les « billets physiques » ? Pour s’en assurer, nous allons examiner le bilan comptable de la Banque de Grèce tel qu’elle l’a publié en Juillet.

Ce bilan, publié en anglais, ne suit pas le code comptable de la BCE que j’ai décrit plus haut. Fort heureusement, les intitulés des postes sont un peu plus explicites et nous pouvons donc aisément opérer l’identification.

C’est ainsi que le poste (colonne passif, à gauche) « 9.2 Net liabilities related to the allocation of euro banknotes », 22 milliards, s’identifie à notre L104, donc le poste (colonne actif, à droite) « 9.3 Net claims related to the allocation of euro banknotes within the Eurosystem », qui est bien nul comme il se doit, est notre A095, et par conséquence le « 1. Banknotes in circulation » est notre L010, il s’élève à 28 milliards. Notons qu’il est, lui, peu différent de sa contrepartie dans le tableau, 24 milliards, ce qui est normal puisque L010 est une proportion fixe du total des billets euro du monde entier. Il n’a donc pas pu être affecté par la fuite des capitaux grecs.

Nous obtenons donc des billets physiques BP = L010 + L104 – A095 = 28 + 22 – 0 = 50. Les 50 milliards de Weidmann se réfèrent donc bien aux billets physiques, et par conséquent Weidmann présente bien la prime de sortie comme la somme des Targets et des billets physiques, ainsi que je l’ai moi-même fait ci-dessus.

Pourquoi insisté-je autant sur cette concordance ? C‘est que la crédibilité d’une source qui n’est ni suspecte de collusion avec l’UPR, ni suspecte de mal connaître le dossier, m’est bien utile. Je vais en effet m’attaquer à des idées fausses sur le calcul de la prime de sortie, qui ont circulé dans la presse et sur l’internet.

Avant de clore ce chapitre grec, faisons une petite observation. La prime de sortie de la Grèce est passée de 84 milliards en novembre 2013 à 160 milliards au moment où j’écris. Elle a donc presque doublé. On voit que la fuite des capitaux hors de Grèce est tout sauf une légende. On comprend aussi un peu mieux pourquoi les gouvernants grecs ont pu hésiter devant la perspective d’un Grexit sauvage, perspective qu’ils avaient par ailleurs toujours publiquement exclue.

III – QUELQUES ERREURS COURANTES SUR LA PRIME DE SORTIE

Il y a principalement trois sortes d’erreurs qui circulent quant à la détermination de la prime de sortie.

La première erreur consiste tout simplement à confondre les billets physiques et les billets seigneuriage, c’est-à-dire à prendre en compte le terme L010, mais pas le terme correctif L104 – A095. Cette erreur est directement imputable à l’ambiguïté inhérente au vocabulaire choisi par la BCE. Elle néglige le fait que les banques centrales ne mettent pas en circulation une proportion constante du total des billets euro, certaines font plus et d’autres moins.

La deuxième erreur est complémentaire de la première, et elle consiste à prendre en compte le terme correctif L104 – A095, mais pas le terme L010. Je l’ai remarquée voici quelques années sous la plume d’un ex-membre du directoire de la BCE, dont je tairai prudemment le nom. Elle consiste en somme à négliger le fait que la banque centrale sortante abandonne sa quote-part de la dette solidaire que représente les billets, ou à ne pas voir que cet abandon exige compensation, pour qu’il n’y ait pas enrichissement sans cause pour la sortante et appauvrissement concomitant pour les restantes.

La troisième erreur consiste à définir la prime de sortie sur la base des ELA (Emergency Liquidity Assistance) au motif qu’il s’agirait de « prêts accordés par la BCE. » Comme souvent, c’est la prise au pied de la lettre d’une expression courante qui est à l’origine de l’erreur. En toute rigueur, les ELA ne sont point des prêts accordés par la BCE, mais des prêts accordés par la banque centrale nationale avec l’autorisation de la BCE. Comme les euros ainsi mis en circulation n’échappent pas nécessairement à la redénomination en devise nationale, et que les euros qui échappent à cette redénomination ne proviennent pas nécessairement des ELA, les deux notions sont en fait sans lien. Par exemple, les ELA grecques sont actuellement voisines de 90 milliards, ce qui ne peut s’identifier ni aux Targets de 110 milliards, ni à la prime de sortie complète de 160 milliards, ni aux billets, de quelque façon qu’on veuille les entendre. Il se trouve que, pour la Grèce, le chiffre 90 des ELA est du même ordre que le chiffre 110 des Targets, et ceci peut avoir favorisé la confusion.

De quoi il résulte qu’il est très difficile au lecteur non averti de se faire une idée précise de ce que peut valoir la prime de sortie d’un pays, quand bien même la notion elle-même ne lui poserait pas de problème. Il faut regretter, évidemment, que cette difficulté d’accès à l’information, aux chiffres et aux notions, ne vienne sensiblement compliquer le débat démocratique sur la question sensible des sorties de la zone euro.

Qui désire y voir clair, mais ne souhaite pas forcément apprendre par cœur tous les détails que j’ai donnés, devrait s’en tenir à se souvenir du principe déjà indiqué, selon lequel un euro ne devient une dette de la sortante envers les restantes que si il échappe à la redénomination dans la nouvelle monnaie nationale de la sortante.

IV – QU’ADVIENT-IL DE LA PRIME DE SORTIE LORS D’UN EXIT ?

La prime consiste en une dette (ou en une créance si elle est négative) de la sortante envers les restantes, qui est à vue, c’est à dire immédiatement exigible, et qui est libellée en euros, c’est-à-dire justement la monnaie que la sortante a perdu le pouvoir d’émettre.

De plus, elle est souvent (et notamment dans le cas de la Grèce, 160 milliards) d’un montant trop important pour pouvoir être réalistement payée le jour même. Où la Grèce pourrait-elle trouver de quoi procéder à un paiement immédiat de cette taille-là ? Réponse : Nulle part, c’est une impossibilité.

La banque centrale sortante est donc conduite à faire défaut sur ce paiement, et les banques centrales restantes à supporter la perte correspondante, sauf si un accord passé préalablement à l’exit prévoit un étalement de ce repaiement, qui n’est alors plus dû « a vue ».

Ce qui ne résout qu’en apparence le problème :

- d’une part, cet étalement, même consenti, ne constitue pas moins une perte pour les banques centrales restantes, perte cachée mais néanmoins bien réelle ;

- d’autre part, même avec un étalement, le risque de défaut subsiste, qui va se concrétiser par une autre perte pour les banques centrales restantes : on voit mal comment la banque centrale de Grèce pourrait dénicher, même en dix ans, la somme astronomique de 160 milliards d’euros, alors même qu’elle aurait perdu le pouvoir d’émettre ces euros.

Il faut donc bien comprendre que cet étalement « consenti » de la dette, même s’il apparaît dans le cas spécifique de la Grèce comme absolument inévitable, ne constitue jamais qu’un déguisement du problème et en aucun cas une solution à ce problème.

D’une façon ou d’une autre, donc, la prime de sortie, n’étant pas payée ou presque pas, se transforme en une perte partagée par les banques centrales restantes, lesquelles doivent alors, pour un temps, cesser de verser le moindre dividende à leur propriétaire (qui le plus souvent est leur État), porter la perte sur le bilan, et requérir de leur propriétaire (leur État) qu’il veuille bien couvrir cette perte.

De vache à lait, les banques centrales restantes deviennent alors boulets. C’était d’ailleurs le sens de la mise en garde adressée par Weidmann à son gouvernement dans l’article du Handelsblatt cité plus haut. Finalement, cette perte se retrouve répercutée sur les États restant dans l’euro, et donc sur les contribuables de ces États, notamment sur les contribuables français dans le cas où l’exit serait antérieur à un « Frexit » (sortie de la France de l’euro).

Bien entendu, dans le cas grec, la prime de sortie ne constitue qu’une face du problème. Le gouvernement est lui-même endetté à hauteur de quelque 300 milliards envers les gouvernements des pays restants et du FMI. Or, la Grèce a ce malheur – contrairement à la plupart des autres États et notamment à la France – que ses titres obligataires sont maintenant en droit étranger.

Fussent-ils restés en droit domestique, la lex monetae avait pour effet d’entraîner leur conversion en monnaie nationale grecque au moment du Grexit. Mais lors des accords de février 2012, les créanciers, qui savaient ce qu’ils faisaient, ont demandé et obtenu que les nouvelles obligations remplaçant les anciennes fussent de droit anglais et non plus grec. Elles resteront donc libellées en euros.

Cet autre fardeau n’est pas immédiatement exigible, au contraire de la prime de sortie de la banque centrale, mais enfin il constitue aussi une dette qui s’ajoute à cette prime de sortie. Là encore, l’histoire recèle la même morale, à savoir que le fardeau repose au bout du processus sur les contribuables des États restants.

Notons en passant que cet accroissement du fardeau des contribuables des pays restants du fait du départ des pays sortants ne sera pas fait pour rendre plus amènes les sentiments qui existent aujourd’hui entre les peuples européens.

Disons enfin quelques mots du cas plus exceptionnel d’une prime de sortie négative. Le seul grand pays dans cette situation est l’Allemagne, parce que ses créances Target dépassent le montant de billets que la Bundesbank a mis en circulation. Le jour donc du « Dexit » (sortie de l’Allemagne de l’euro), la Bundesbank se retrouverait créditrice d’une certaine somme en euros, de l’ordre de 100 ou 200 milliards, sous la forme d’un compte courant ouvert auprès de la BCE.

Comme il est vraisemblable qu’elle veuille maintenir une fraction de ses réserves de change en euros, devenue pour elle monnaie étrangère, et comme il est également vraisemblable qu’elle préfère détenir cette partie de ses réserves auprès de la banque centrale émettrice de l’euro, qui est la BCE… elle n’aurait a priori rien à faire. Peut-être procèderait-elle à un ajustement minimal, en achetant ou vendant contre euros des actifs non-euro par le débit ou le crédit de ce compte, mais c’est tout.

En somme, un Dexit serait infiniment moins problématique qu’un Grexit.

V – LES LEÇONS À TIRER

Mais, pourrait-on se demander, comment diable a-t-on pu en arriver là ? Comment est-il possible qu’au jour de sa sortie, la Banque de Grèce doive repayer instantanément 160 milliards à ses ex- consœurs de l’Eurosystème ? Où donc est passé l’argent ?

La réponse, comme on va le voir, est cynique et réaliste : ce qui s’est passé, c’est que les constructeurs de l’Union Monétaire ont joué aux apprentis sorciers.

Voyons les choses sans les déguiser sous des mantras et slogans politiques tels que « l’euro est une monnaie unique ».

L’euro, ce n’est au fond que des monnaies nationales artificiellement accrochées les unes aux autres par un taux de change fixe, prétendument éternel et irrévocable.

En 2002, par un coup de baguette magique, toutes les drachmes existant sur la planète ont ainsi été transformées en marks. Pour éviter le coup de baguette magique inverse, les heureux possesseurs de ces drachmes « markisées » se sont évidemment soucié de les soustraire au pouvoir de l’État grec, ce qu’ils pouvaient faire soit en thésaurisant des billets en euros, soit en relocalisant tout ou partie de leurs liquidités hors de Grèce. Les sommes ainsi mises à l’abri ne risquaient plus de se voir rétro-converties dans une monnaie nationale grecque – et il s’en est suivi une sortie de liquidités qui a saigné à blanc l’économie grecque.

Les Grecs riches – et par là, je n’entends pas seulement les très riches, mais tous ceux, et ils sont nombreux, qui avaient la moindre aisance – ont donc reçu un avantage caché mais bien réel du fait de la transformation de leurs avoirs en devise forte. Et ils se sont empressés de rendre cet avantage vraiment irréversible, et non pas seulement irréversible sur le papier. Que ce soit moral ou non – et ça ne l’est pas –, cet avantage leur est maintenant définitivement acquis, parce qu’on ne pourrait plus en pratique renverser le mouvement.

Mais comme il n’y a jamais de miracle, il a bien fallu que quelqu’un paye la contrepartie de cet avantage, et ce quelqu’un a été la banque centrale grecque. Cette dernière a subi une perte cachée, mais qui sera révélée par le Grexit. Et voilà comment la Banque de Grèce s’est retrouvée dans cette situation impossible. Si l’on fait abstraction de la langue de bois, les choses deviennent assez facilement lisibles…

Pouvait-on le prévoir ? Évidemment que oui. Il s’agit là en somme de choses élémentaires.

L’a-t‑on prévu ? Non.

Pourquoi ? Par aveuglement idéologique.

S’étant mis délibérément dans la perspective d’un euro irréversible et irrévocable, les constructeurs de l’euro ont relégué le risque dans l’angle mort de leur vision, croyant peut être qu’ainsi il cesserait d’exister. Bien évidemment, il n’en a rien été.

Un Grexit va donc entraîner la chaîne d’inconvénients suivants :

a) défaut de la Banque de Grèce (défaut dans une monnaie devenue étrangère),

b) transmission des pertes aux autres banques centrales de la zone,

c) répercussion de ces pertes aux gouvernements,

d) répercussion de ces pertes aux contribuables des pays restants.

Il s’agit en bref d’un gâchis d’une taille extraordinaire, et qui n’aura été dû qu’à un aveuglement idéologique, quasiment religieux, d’un très petit nombre de personnes.

En conclusion, la perte est là, et ne sera pas recouvrée.

La seule chose raisonnable qui reste à faire est d’empêcher en urgence les apprentis sorciers de continuer à jouer aux apprentis sorciers.

Or leurs méfaits continuent : la prochaine étape qu’ils prévoient est l’union des politiques budgétaires, digne suite de l’union des politiques monétaires. Les mêmes qui sont responsables du désastre en cours qu’ils n’avaient pas vu venir vont maintenant nous assurer que cette fuite en avant est à la fois souhaitable et inévitable et qu’elle va heureusement régler les problèmes. Gageons que cette nouvelle expérience aura malheureusement des conséquences encore plus funestes que le système actuel.

Il faut donc stopper la machine folle. La stopper maintenant, car sinon c’est l’ensemble des pays de la zone euro qui va s’enfoncer dans une catastrophe financière d’une ampleur jamais vue dans l’histoire.

Il faut que les peuples choisissent rapidement de nouvelles équipes dirigeantes sur le programme prioritaire d’en finir avec l’euro. Lentement, péniblement, mais avec détermination, ces nouveaux dirigeants devront se mettre à réparer les dégâts provoqués par des irresponsables et à regagner le terrain perdu.

Vincent BROUSSEAU

Suivre @Vinc_Brousseau

[1] cf. 2001/913/EC: Decision of the European Central Bank of 6 December 2001 on the issue of euro banknotes (ECB/2001/15) Official Journal L 337 , 20/12/2001 P. 0052 – 0054 (http://old.eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=CELEX:32001D0913:EN:HTML )

[2] Le seigneuriage est l’avantage financier direct qui découle, pour l’émetteur, de l’émission d’une monnaie.

François Asselineau, président de l’Union populaire républicaine. La France doit se libérer de l’Union européenne, de l’euro et de l’Otan.

![Que faire pour le 2e tour de l'élection présidentielle ? [2e partie] - François Asselineau](https://www.upr.fr/wp-content/uploads/2022/04/FA_2eTour3-300x169.jpg)